पिछले article में हमने Interest Coverage Ratio के बारें में बात की थी , जिसमे एक समय अवधि के दौरान कंपनी द्वारा लिए गए कर्ज पर ब्याज चुकाने की क्षमता के बारें बताया गया था |

आज के article में हम Debt Service Coverage Ratio के बारें में बात करने वाले हैं , जैसे Debt Service Coverage Ratio क्या हैं , इसे कैसे calculate किया जाता हैं , इस Ratio के कम या ज्यादा होने का क्या मतलब हैं तथा यह Interest Coverage Ratio से कैसे अलग हैं इत्यादि | तो चलिए शुरू करतें हैं –

Debt Service Coverage Ratio क्या हैं ?

Debt Service Coverage Ratio एक Solvency Ratio हैं , जिसका उपयोग बैंकों द्वारा किसी firm को loan देने से पहले किया जाता हैं , इसे short में DSCR भी कहा जाता हैं | Debt Service Coverage Ratio आमतौर पर यह बताता हैं , की कंपनी कितनी आसानी से अपनी debt service यानि ( Principal Repayment + Interest ) चूका सकती हैं |

यहाँ पर ध्यान दीजिये , की कंपनी को जो अपनी debt service चुकानी होगी , वो cash के रूप में चुकानी होगी , तो इसके लिए यह जरुरी हैं की कंपनी के पास sufficient cash होना चाहिए | इसलिए इसमें हम कंपनी के cash को सीधे कंपनी के Debt Service से भाग करतें हैं , जिससे हमे पता लग जाए की कंपनी अपनी debt service का कितना गुना मुनाफा कमा रही हैं |

Debt Service Coverage Ratio की calculation के लिए कंपनी की Income Statement और Cash flow Statement को काम में लिया जाता हैं |

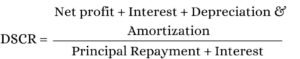

Debt Service Coverage Ratio Formula

ऊपर दिए गए formula के numerator में हमने सभी line items को अलग-अलग करके लिया हैं , और उन सभी को आपस में जोड़ दिया हैं , चलिए जान लेते हैं , की हमने ऐसा क्यों किया हैं ?

जैसा की हम जानते है , की DSCR में कंपनी के cash profit को Debt Service से भाग दिया जाता हैं | इसलिए हमने शुरुआत में कंपनी के Net Profit को लिया , Net Profit को लेने का कारण यह है की , कंपनी को Interest के साथ-साथ principal repayment भी करनी पड़ती हैं और Principal Repayment एक ( Non-Tax Deductible item ) हैं , यानि इस पर कपनी को कोई Tax Benefit नहीं हो रहा |

इसके बाद हमने इसमें Interest को वापस जोड़ा हैं | Interest को वापस जोड़ने का कारण सिर्फ इतना हैं , की Net Profit लेते समय हमने Interest को घटा दिया था | अगर हम Interest को वापस नहीं जोड़ेंगे , तो इसका मतलब हैं की कंपनी को Interest का भुगतान दो बार करना पड़ रहा हैं , जो की एक सही calculation नहीं होगी |

अंत में हमने depreciation और amortization को add किया हैं , इसकी पीछे की वजह साफ़ हैं | Depreciation और Amortization एक ( Non-cash ) item हैं , ये सिर्फ adjustment के तौर पर घटा के दिखाये जातें हैं , असल में यह cash कंपनी के पास पड़ा हुआ हैं , जिससे वो अपनी debt service चूका सकती हैं | इसलिए इसमें Depreciation और Amortization को जोड़ा जाता हैं |

Debt Service Coverage Ratio कैसे calculate करें ?

Debt Service Coverage Ratio की calculation के लिए आपको फॉमूले में दिए गये सभी items की जरुरत पड़ती हैं , जो आपको किसी भी कंपनी की Income Statement में आसानी से मिल जातें हैं |

लेकिन “Repayment of principal” के लिए आपको Cash flow statement को काम में लेना पड़ता हैं , जो की आपको cash flow statement की financing activities के row में ” Repayment of borrowings “ के नाम से मिल जाती हैं | इस तरह आप किसी भी कंपनी का DSCR पता लगा सकतें हैं |

ध्यान दें , किसी भी कंपनी की solvency कितनी strong हैं , इसका पता लगाने के लिए Interest Coverage Ratio की तुलना में Debt Service Coverage Ratio एक बेहतर तस्वीर प्रदान करता हैं |

Interest Coverage Ratio VS Debt Service Coverage Ratio in Hindi

Interest Coverage Ratio हमे कंपनी द्वारा लिए गए loan पर Interest यानि ( ब्याज ) चुकाने की क्षमता के बारें में बताता हैं | इसमें कंपनी के operating profit यानि ( EBIT ) को Interest expenses से भाग दिया जाता हैं तथा यह पता लगाया जाता है , की कंपनी अपने interest expenses की तुलना में कितना गुना मुनाफा कमा रही हैं | इसमें principal amount को शामिल नहीं किया जाता |

वहीँ , Debt Service Coverage Ratio में कंपनी के cash profit को debt service यानि ( principal repayment + interest ) से भाग दिया जाता हैं , तथा यह पता लगाया जाता हैं , की कम्पनी कितनी आसानी से अपनी debt service को चूका सकती हैं |

Ideal Debt Service Coverage Ratio in Hindi

Ideally यह ratio 3 के ऊपर अच्छा माना जाता हैं , जिसका मतलब हैं , की कंपनी जितना कमा रही है , उससे अपनी debt service को आसानी से चूका सकती हैं |

लेकिन यह अनुपात हर एक Industry की कंपनी के लिए एक आदर्श अनुपात नहीं ठहरता | ऐसा इसलिए क्योंकि कई कम्पनियाँ ( खासतौर पर Banks ) ऐसी भी होती हैं , जिन्हे अपना business run करने के लिए समय-समय पर loan की जरुरत पड़ती रहती हैं , उदहारण के तौर पर power और Infrastructure से जुडी कम्पनियाँ , यहाँ तक की कई banks भी | जिसके कारण इनका DSCR कम ही रहता हैं , लेकिन इनका cash flow काफी stable रहता हैं |

वही अगर बात करें , Retail और Service sector से जुडी कंपनियों के बारें में तो , इनका DSCR काफी ज्यादा रहता हैं | Generally , banks किसी business को loan देने के लिए 1.5 के ऊपर का DSCR ही उपयोगी मानते हैं |

Debt Service Coverage Ratio कम या ज्यादा होने का क्या मतलब होता हैं ?

अगर किसी कम्पनी का DSCR 1 है , तो इसका मतलब साफ़ है की कम्पनी अपनी debt service को चुकाने लायक ही cash generate कर पा रही हैं | अंत में कंपनी के पास मुनाफे के तौर पर कुछ नहीं बचता |

वही अगर DSCR की value 1 से कम होती हैं , तो इसका मतलब हैं की , कंपनी उतना cash भी नहीं generate कर पा रही , जिससे वो debt service को चूका सके | ऐसी कंपनी आगे जाकर दिवालिया भी हो सकती हैं , इसलिए ऐसी कंपनी से दूर ही रहना चाहिए |

ध्यान दें , किसी भी कंपनी में निवेश करने से पहले उस कंपनी का DSCR जरूर पता कर लें , और वो ratio कम है या ज्यादा इसके लिए उसे same sector की कंपनियों से जरूर compare करें

आज आपने क्या सीखा ?

आज के इस article में आपने ( Debt Service Coverage Ratio क्या है , DSCR formula , DSCR calculation तथा Interest Coverage Ratio vs Debt Service Coverage Ratio इत्यादि ) चीजों के बारें में जानकारी प्राप्त की हैं |

उम्मीद करतें हैं , इस पोस्ट के माध्यम से दी गयी जानकारी आपके लिए उपयोगी साबित होगी | अगर आपके पास इस पोस्ट से जुड़े अभी भी कोई सवाल हैं , तो उसे आप हमसे निचे दिए गये comment section में पूंछ सकतें हैं |